今天给各位分享股东增资怎么算个税的知识,其中也会对股东增资是不是利好进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本文目录一览:

- 1、原始股东增资个税需要缴纳吗?

- 2、资本公积转增股本要交个税吗

- 3、增加了新股东要交个税吗?

- 4、...现在要转让30%股份融资三千万,这样我要做增资扩股的

- 5、企业增资要缴纳什么税款

- 6、资本公积转增股本:个税该缴还是不该缴?

原始股东增资个税需要缴纳吗?

原始股东增资个税一般是不发缴纳个税的,个税一般会涉及到工资还有利润的分配才会进行处理;但一般除了增资不缴纳个税外,一般对于其它的资本公积转增都是需要缴纳个人所得税的。

根据我国法律规定,增加新股东是不需要交纳个税的,因为增加新股东只是对公司的管理模式进行调整,不涉及到正常的商业经营行为,但如果股东转让股权或者增资等情况的,则需要按照规定的标准交纳个税。 增加了新股东要交个税吗?新增股东不需要交税,转让股权需要交纳个人所得税。

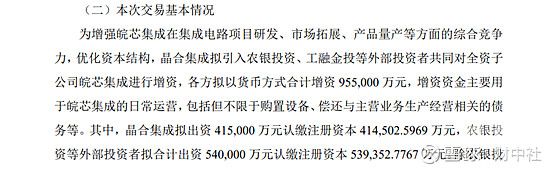

图片来源于网络,侵删

法律主观:新公司法颁布之前设立的增资要实缴制,新公司法后增资按新规定办理即可。且根据新法规定,企业还是要在经营年限内把认缴的注册资金补齐,相应的验资报告、财产转移报告都是要有的留作工商备查使用的。

资本公积转增股本要交个税吗

1、解不交。不交个税。股份制企业用资本公积金转增股本不属于股息、红利性质的分配,对个人取得的转增股本数额,不作为个人所得,不征收个人所得税。资本公积金是指股份制企业股票溢价发行收入所形成的资本公积金。将此转增股本由个人取得的数额,不作为应税所得征收个人所得税。

2、资本公积转增资本不需要缴个税。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。对于取得的转增股本数额,不作为个人所得,不需要缴纳个人所得税。资本公积金是指直接由资本原因形成的公积金,比如发行股票的溢价额、公司财产的增值等。

3、资本公积转增资本不需要缴个税。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。对于取得的转增股本数额,不作为个人所得,不需要缴纳个人所得税。股份制企业用资本公积金(指股份制企业股票溢价发行收入)转增股本不征收个人所得税。

4、资本公积转增资本不需要缴个税。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。对于取得的转增股本数额,不作为个人所得,不需要缴纳个人所得税。

5、有限责任公司的资本公积转增股本要交个人所得税。财税〔2015〕116号文件规定:从2016年1月1日起在全国范围内,中小高新技术企业以未分配利润、盈余和资本公积向个人股东转增股本,个人股东一次缴纳个人所得税确有困难的,可在5年内分期缴纳个人所得税。

增加了新股东要交个税吗?

1、根据我国法律规定,增加新股东是不需要交纳个税的,因为增加新股东只是对公司的管理模式进行调整,不涉及到正常的商业经营行为,但如果股东转让股权或者增资等情况的,则需要按照规定的标准交纳个税。 增加了新股东要交个税吗?新增股东不需要交税,转让股权需要交纳个人所得税。

2、自然人股东增资不需要缴纳个税,根据我们国家个人所得税相关法律法规当中明确的规定,在参加股东的注册资本的时候是不需要缴纳个人所得税,只有涉及到利润分配给相关的股东的时候,才需要缴纳个人所得税。

3、公司引进新股东税务费用主要有个人所得税,以有出资情况的相关印花税等,具体情况下应当在进行公司增加股东时进行明确认定,一般还需要根据公司的生产运营情况来对资产或者注册资本进行增加。

...现在要转让30%股份融资三千万,这样我要做增资扩股的

这个公司是的股东是不是就你一个人出资1亿?如果是,那么你转让了30%的股份,别人给你3千万。这只是单纯的股权转让。如果你没转让给他30%的股份,他入资给公司3千万,才是增资扩股。你做股权转让,你实缴的部分2000万,以2000万的价格转出,不产生个税。

比如,我在2014年投游戏项目,通常投两三百万,我就会占到20%甚至30%的股份。这种情况下,大家都有利。因为,他的初始估值只有一千万,到了2015年的时候,随便一个游戏项目出来,就可以要三千万的估值。在这种情况下,要融两三千万的话,一个有成品的团队肯定要比只有一个计划书要容易得多,而且投资机构也更容易下决策。

股权融资是指企业的股东愿意让出部分企业所有权,通过企业增资的方式引进新的股东的融资方式。股权融资有股权质押融资;股权交易增值融资;股权增资扩股融资;私募股权融资四种方式。债权融资是指企业通过举债的方式进行融资。

如果有限公司在整体变更时的净资产达不到3000万元,可以通过增资扩股方式增加净资产。(二)资产状况 《公司法》规定,发起人可以用货币出资,也可以用实物、知识产权、土地使用权作价出资。对作为出资的实物、知识产权或者土地使用权,必须进行评估作价,核实财产,并折合为股份。

企业增资要缴纳什么税款

1、企业所得税:在企业增资过程中,增加的资本部分可能被视作企业的一种收益。根据税法规定,企业需要就这部分收益缴纳企业所得税。具体的税额计算依赖于企业所在地的税务政策和规定,以及企业的盈利状况和资本增值的具体数额。 印花税:印花税是对经济活动中使用的凭证征收的一种税。

2、增资入股过程中,企业需要缴纳印花税。印花税是对经济活动中书立、领受的凭证征收的一种税。在增资入股的情况下,相关的股权变更文件如增资协议等,都需要按照规定的税率缴纳印花税。

3、企业所得税:对于公司制企业而言,增资行为中涉及的企业利润分配,例如股息、红利等,可能需要根据企业所得税法规定缴纳企业所得税。此外,如果企业通过增资行为实现了盈利增长或资本公积转增资本,也可能需要缴纳企业所得税。

4、公司增资需要缴税的。且一般按照《印花税税目税率表》缴纳印花税,按照所得的25%缴纳企业所得税。但非居民企业取得《企业所得税法实施细则》第三条第三款规定的所得,适用税率为20%。

5、所得税或资本公积利得税:企业增资一般通过发行股份或者投资者追加投资的方式进行,在此过程中形成的利润增值需要交纳所得税或者资本公积利得税。企业收到增资后,会计上体现为资本公积的增加,而在税务处理上,根据税务法规定需就此部分增值缴纳相应的税款。

6、增资费需要交纳企业所得税和印花税。详细解释如下:企业所得税 当企业增加资本时,根据相关税法规定,企业需要就其增值部分缴纳企业所得税。这是因为增资行为被视为企业的一种收益,根据税法原则,企业收益需要纳税。企业所得税的计算基础是增值金额与相应税率的乘积。

资本公积转增股本:个税该缴还是不该缴?

资本公积转增资本不需要缴个税。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。对于取得的转增股本数额,不作为个人所得,不需要缴纳个人所得税。资本公积金是指直接由资本原因形成的公积金,比如发行股票的溢价额、公司财产的增值等。

资本公积转增资本不需要缴个税。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。对于取得的转增股本数额,不作为个人所得,不需要缴纳个人所得税。股份制企业用资本公积金(指股份制企业股票溢价发行收入)转增股本不征收个人所得税。

资本公积转增资本不需要缴个税。公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。对于取得的转增股本数额,不作为个人所得,不需要缴纳个人所得税。

首先,从现有文件规定看,关于资本公积转增股本是否需缴纳个人所得税,主要依据如下几个文件。国税发〔1997〕198号、国税函〔1998〕289号及国税发〔2010〕54号文件规定,股份制企业股票溢价发行收入所形成的资本公积金转增股本时,个人取得的数额不作为应纳所得征收个人所得税。

关于股东增资怎么算个税和股东增资是不是利好的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。

标签: #股东增资怎么算个税