今天给各位分享保函适用于什么意思的知识,其中也会对保函适用范围进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本文目录一览:

银行的保函是什么

银行保函,又称保证书,是指银行、保险公司、担保公司或担保人应申请人的请求,向受益人开立的一种书面信用担保凭证,保证在申请人未能按双方协议履行其责任或义务时,由担保人代其履行一定金额、一定时限范围内的某种支付或经济赔偿责任。

银行保函是指银行作为担保人向受益人发出的担保文件,是由银行开立的承担付款责任的一种担保凭证,又称为银行保证书,当被保证人没有向受益人履行某项义务时,银行则需要按照保函的内容承担付款责任。

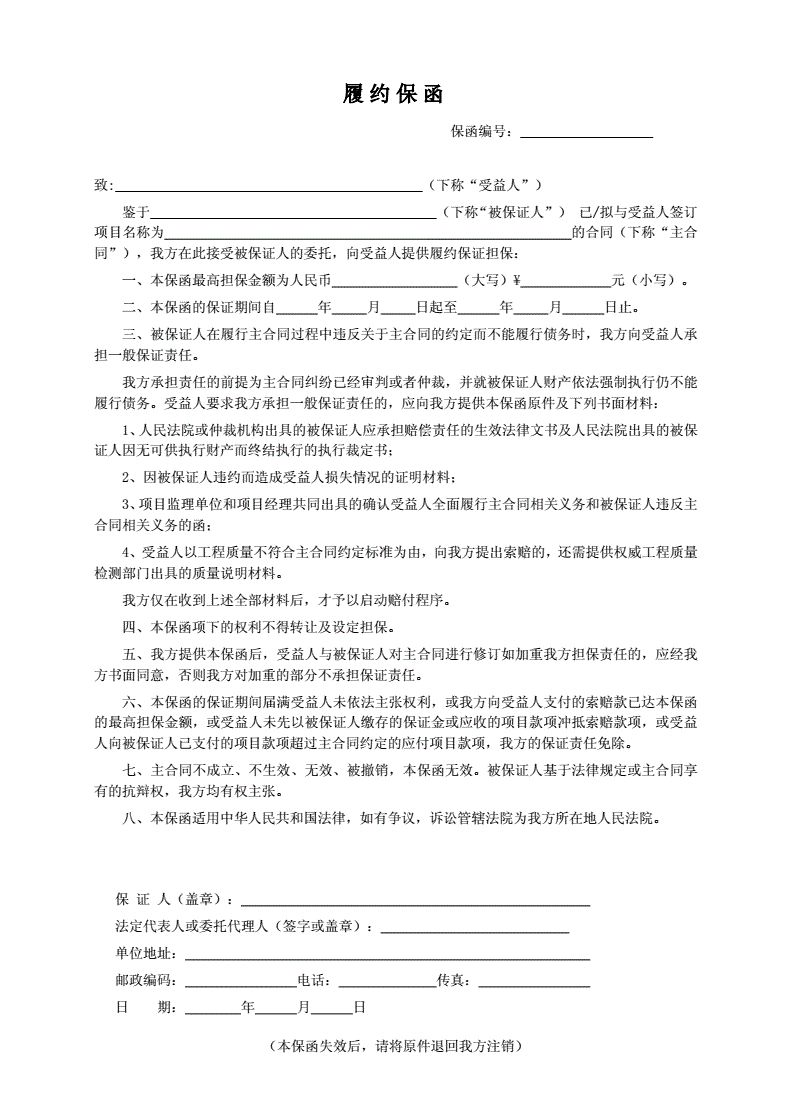

图片来源于网络,侵删

银行的保函是一种由银行出具的担保凭证。保函是银行作为担保方,对某项特定事项进行担保的行为。具体解释如下:定义与性质 银行保函是一种书面承诺,由银行出具,担保客户在特定情况下的履约行为或承担某种责任。当申请人无法履行其责任时,银行作为担保人将按照保函的约定,承担保函规定的经济责任。

保函是银行出具的一种担保凭证。保函是银行的一种信用担保工具,通常用于证明申请人在未来一段时间内将履行某项义务或承诺。当申请人需要向某个交易对手或合作伙伴提供担保时,可以向银行申请出具保函。银行会根据申请人的资信状况、履约能力以及其他相关因素,决定是否出具保函,并明确相应的担保条件和金额。

银行保函的性质是一种保证担保,也就是一种担保合同。银行保函是银行为担保人并承担付款责任的一种担保凭证,通常银行承担付款责任 银行作为担保人,相对来说,是非常过硬的,当然作为银行的客户,也肯定是要求非常高的,普通人或普通企业是很难让银行作为担保人。

保函是什么模式

保函是一种担保模式。保函是担保方出具的承诺文件,它代表担保人按照与被担保人之间的协议承诺,如果被担保人不履行某项义务或承诺,担保人将承担相应责任的书面保证文件。这种担保模式广泛应用于国际贸易、工程承包、商务活动等领域,用于降低交易风险、提高交易成功率。

银行保函是银行向权利人提供的一种信用证明。若被担保方违约,银行将向权利人支付一定数额的赔偿金。此模式适用于大多数国家,包括投标保函、履约保函、维修保函、预付款保函等。在某些地区,如美国,法律规定银行不能提供担保,因此多数工程质量保函由保险公司承担。

分离式银行保函(简称“分离式保函”)则是指被保证人通过专业担保公司间接向银行提出开函申请的业务操作模式。 分离式保函模式下,银行通常会事先向已形成分离式保函业务合作关系的专业担保公司授信,而不再单独就每一个项目向被保证人授信。

银行保证函,亦称银行保函,是一种银行信用工具,旨在保证合同或协议的一方履行其义务。这一工具在金融领域的应用广泛,其主要特点可概括为两个方面:独立性和单据化。在独立性方面,银行保证函与基础交易相分离,一旦银行出具保函,它便成为独立存在的文件。

保函,全称为Letter of Guarantee,是一种重要的信用担保工具。无论是银行、保险公司、担保公司还是个人,当接到申请人的请求时,会出具这种书面凭证,为第三方提供保障。其核心作用在于,当申请人未能履行合同义务时,担保人将代为承担一定金额和期限内的支付责任或经济赔偿责任。

保函业务是什么

1、保函业务是一种金融担保。保函业务是金融机构、银行或保险公司基于申请人的需求,向受益人提供的一种担保。当申请人需要向受益人证明其某种行为或履行某项义务的能力或意愿时,保函作为一种书面保证,承诺在特定条件下承担相应责任。这种业务广泛应用于贸易、工程、投标、预付款等领域。

2、保函业务是一种金融担保。保函业务是金融机构、保险公司或担保公司等出具的承诺,保证企业在一定期限内履行其合同义务的一种金融。它是担保人为被担保人向受益人提供的担保方式,用以保证被担保人按照约定履行合同或其他义务。

3、保函是银行信用业务的一种,提供第三方保证。银行应客户要求或指示,向受益人出具书面承诺,在客户未能履行其义务时,银行将代为履行或支付款项。保函分为履约、预付款、投标、质量等类型,适用场景各有不同。其主要作用降低交易风险,增强信心。

4、保函业务是一种金融担保。保函业务是金融机构或担保公司向客户提供的一种担保。当客户需要向第三方证明其有履行某种义务的能力或诚意时,可以通过保函业务来实现。具体来说,保函是担保方应被担保方的请求,向第三方提供的书面担保。

5、保函属于担保业务。保函,也被称为保证书,是一种经济担保的形式,主要应用在商务活动中。其作用在于承诺当委托人的行为造成损失时,担保方会按照保函的条款承担约定的赔偿责任。在商业贸易和金融活动中,它作为担保的一种形式,被广泛用于招投标、工程承包、贸易融资等领域。

6、保函业务是一种金融担保。保函业务是金融机构或担保公司向另一方提供的书面担保。当申请人需要保证自己会履行某项义务时,保函便成为了一种有效的信用保证手段。这种业务在国际贸易、工程承包、商业合作等领域尤为常见。保函的具体内容和形式可以根据申请人的需求和合作方的要求来定制。

保险保函是什么?适用于哪些范围呢?

保险公司保函就是保证书,是应受益人要求开具的一种担保凭证。保险保函是在保险有效期间内对被保险人在出险事件中受到的伤害和损失承担赔偿责任的证明材料。

保险公司保函是有用的。保险公司保函就是保证书,是应受益人要求开具的一种担保凭证,是保险公司保证会在保险有效期间内对被保险人在出险事件中受到的伤害和损失承担赔偿责任的证明材料。保函的主要作用就是凭借保函申请出现事故的赔偿。通常保险公司的保函是具有统一格式的,并且保函一旦发出是无法撤回的。

保险保函通常包括履约保函、预付款保函、投标保函、维修保函等多种形式,广泛应用于工程承包、贸易、航运等多个领域。履约保函是其中的一种形式,它保证承包商在工程项目中按照合同约定的时间和质量要求完成工程,如果承包商未能履行合同义务,保险公司将按照保函约定向业主赔偿经济损失。

保险保函,又称保函,是指银行、保险公司、担保公司或个人应申请人的要求向第三方出具的书面信用担保证书。保险保函是一种金融工具,通常由保险公司或银行发出,以保证在某个特定事件或条件发生时,承担一定的经济责任。保险保函的作用主要在于提供经济保障,以确保某项交易或活动的顺利进行。

保险保函可广泛应用于不同领域,如建筑业、银行业、采矿业、贸易业等。银行保函是最常见的一种类型,它通常是向债权人提供的,以保证借款人能够按时偿还债务。此外,保险保函还可以被用来保证企业能够按时完成一项特定的工作,或按期履行合同条款等。

保险保函,又称保函,是指银行、保险公司、担保公司或个人应申请人的要求向第三方出具的书面信用担保证书。银行出具的保函通常称为保函,其他担保人出具的书面保函通常称为保函。保证如果申请人未能按照双方约定履行其责任或义务,担保人将代表其在一定金额和一定期限内履行一定的支付责任或经济赔偿责任。

什么是保函?用途是什么?和信用证有什么区别

1、信用证主要用于国际贸易,它的作用类似于在国内贸易中使用的银行承兑汇票。而保函则在国内外贸易中都有使用。支付条件不同。信用证往往是合同履行成功时支付的。而保函恰好相反,是有违约行为时才支付的,如果合同履行成功就应该把保函退回。金额不同。

2、银行保函与信用证的主要区别:银行付款责任不同:在信用证业务中,开证行承担一性付款责任;在银行保函业务中,见索即付保函银行承担一性付款责任,而有条件保函银行则承担第二性付款责任。

3、信用证与保函的区别 银行付款责任不同; 适用范围不同:信用证业务一般只适用于货物买卖,而银行保函除适用货物买卖外,更多的用于国际工程承包等业务,适用范围更广; 对单据要求不同; 能否融资不同; 与合同关系不同。

质量保函质量保函的适用范围

法律分析:适用于工程承包、供货安装等合同执行进入保修期或维修期、业主或买方要求承包方、供货方良好履行保修义务的情况。

质量保函的适用范围:适用于工程承包、供货安装等合同执行进入保修期或维修期、业主或买方要求承包方、供货方良好履行保修义务的情况。

质量保函主要应用于工程承包、供货安装等合同执行进入保修期或维修期,以及业主或买方要求承包方、供货方履行保修义务的场景。

关于保函适用于什么意思和保函适用范围的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。

标签: #保函适用于什么意思