本篇文章给大家谈谈收融资性保函业务怎么做,以及融资性保函业务流程对应的知识点,希望对各位有所帮助,不要忘了收藏本站喔。

本文目录一览:

- 1、保函融资计入什么科目

- 2、融资保函融资保函的定义

- 3、融资性保函是什么意思

- 4、保函业务受理和调查的要点

- 5、什么是融资性保函

保函融资计入什么科目

保函融资计入负债类科目。保函融资是一种融资方式,属于企业的外部融资手段之一。当企业采用保函融资时,其实质是向外部机构申请出具保函以获得一定的融资支持。因此,从会计角度讲,企业收到的保函融资款项应当被视为一种负债。所以,在会计记账时,应该将保函融资款项计入负债类科目。

总之,保函作为一种金融担保工具,在会计记账时应归于金融科目。这样做有助于企业更好地进行财务管理和风险控制。

保函列入会计科目中的“其他应付款”科目。保函是一种保证函,通常由担保人应申请人的要求发出,用于保证申请人履行某项义务或承担某种责任。其在企业会计报表中的会计处理与具体类型有关。

当企业支付保函费时,这一费用通常与企业的资金运作和财务管理有关。因此,保函费应记入财务费用科目。财务费用科目主要涵盖企业与金融活动相关的各项费用,包括手续费、佣金、保函费等。记账处理 在实际操作中,企业支付保函费后,会计部门会进行相应的记账处理。

图片来源于网络,侵删

融资保函融资保函的定义

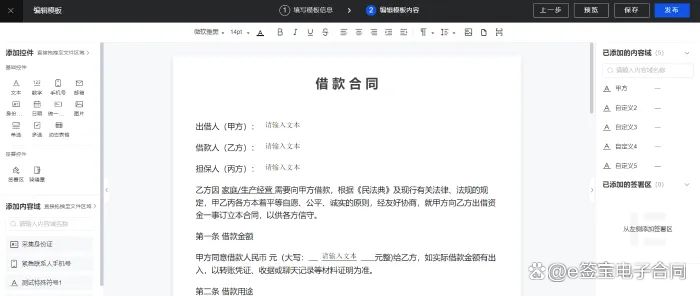

融资保函,亦称为“融资性保函”或“融资类保函”,是一种由担保银行为借款人的贷款需求提供信用支持的金融工具。通过此保函,银行承诺借款人将履行归还借贷资金的义务。其主要形式包括借款保函、透支保函、有价证券发行担保、融资租赁担保、延期付款担保、以及银行授信额度保函等。

融资保函是一种保险形式,为融资活动中的借款人提供一种担保手段。借款人与银行签订保函合同,银行向收款人提供保函,用以保证借款人在规定期限内履行合同义务或偿还债务。融资保函具有手续简单、操作方便、承诺清晰明确等优点,但需要缴纳一定的保证金和费用。

融资保函又称“融资性保函”或“融资类保函”,是指担保银行应借款人的申请而向贷款人出具的,保证借款人履行借贷资金偿还义务的书面文件。该保函主要包括:借款保函、透支保函、有价证券发行担保、融资租赁担保、延期付款担保、银行授信额度保函等。

融资保函,一种担保形式,银行应借款人需求向贷款人出具,确保借款人能按时偿还贷款资金。它涵盖多种类型,如借款保函、透支保函、有价证券发行担保、银行授信额度保函。属于公司业务贷款下的保函类型。融资保函的作用在于降低贷款风险,保障贷款安全。银行通过评估借款人信用状况,决定是否提供融资保函。

融资性保函是指担保银行应借款人的申请而向贷款人出具的,保证借款人履行借贷资金偿还义务的书面文件。融资性保函,又称为融资保函或融资类保函,是金融机构为融资方提供的一种重要财务工具。这种保函的主要目的是为借款人提供融资便利,增强其信用,并确保其能够按时履行借贷资金的偿还义务。

法律分析:融资类保函包括借款保函﹑有价证券保付保函﹑融资租赁保函﹑延期付款保函﹑以现汇方式偿还的补偿贸易保函﹑授信额度保函等。融资性保函又称“融资保函”或“融资类保函”。

融资性保函是什么意思

通俗来讲,也就是说融资性保函是为融资行为提供的担保,而非融资性保函则是针对具体的贸易、投标或其它某种责任和义务的履行提供的担保。

融资性保函是指银行为借款人提供的一种担保方式。在借款人向银行申请贷款时,银行会要求借款人提供担保,以确保贷款的安全性。而融资性保函就是其中的一种担保方式。借款人向银行申请融资性保函后,银行将会对其借款额度进行担保,以保证借款人的资信。借款人在申请融资性保函时,需要满足一定的条件。

融资性保函是指担保银行应借款人的申请而向贷款人出具的,保证借款人履行借贷资金偿还义务的书面文件。详细来说,融资性保函的核心作用在于为借款人提供一种信用增级手段,以此保障贷款人的权益。

融资保函是一种保险形式,为融资活动中的借款人提供一种担保手段。借款人与银行签订保函合同,银行向收款人提供保函,用以保证借款人在规定期限内履行合同义务或偿还债务。融资保函具有手续简单、操作方便、承诺清晰明确等优点,但需要缴纳一定的保证金和费用。

融资性保函是一种担保方式。融资性保函是指在融资过程中,银行或其他金融机构作为担保人,向受益人保证对被担保人的融资款项按照约定的条件进行支付或偿还的一种担保承诺。当被担保人未能履行其融资合同中的义务时,担保人将根据融资性保函的约定承担相应的担保责任,以保证受益人的权益得到保护。

保函业务受理和调查的要点

保函业务受理和调查的要点主要包括:申请人资格审查、保函条款审查、反担保措施审查以及风险评估与合规性检查。首先,在受理保函业务时,要对申请人进行严格的资格审查。这包括核实申请人的身份信息、经营状况和信用记录。

保函业务受理和调查的要点主要包括:申请人资格审查、保函条款审查、反担保措施调查以及风险评估与合规性检查。首先,对申请人的资格审查是保函业务的首要环节。在这一阶段,需要核实申请人的身份信息和经营资质,确保其具备合法开展相关业务的资格。

保函业务受理和调查的要点主要包括:申请人资质的审查、保函条款的明确性、反担保措施的充分性、以及风险评估的合理性。首先,对于申请人资质的审查,这是保函业务受理的一步。银行或金融机构需要核实申请人的身份信息和经营资质,确保其具备合法经营的资格。

同时,银行在开立保函时还应认真审核基础合同的真实性,以防止行为。确保所有相关文件的合法性与有效性,是银行尽职调查的重要部分。对于国内业务,银行通常采用的是从属性保函。这种保函允许担保人在保函中对受益人的索赔及受理设置条件,保留一定的抗辩权利。

银行进行调查、审查 银行收到申请和有关资料后,对申请人的合法性、财务状况的真实性、交易背景的真实性等进行调查,了解借款人的履约、偿付能力,对申请人的进行授信评级,向申请人做出正式答复。

什么是融资性保函

1、法律分析:融资性保函又称“融资保函”或“融资类保函”。是指担保银行应借款人的申请而向贷款人出具的,保证借款人履行借贷资金偿还义务的书面文件。(1)解决交易双方互不信任的问题。银行凭借其自身良好的信誉介入交易充当担保人,为当事人提供担保,促进交易的顺利执行。

2、法律分析:融资性保函又称“融资保函”或“融资类保函”。是指担保银行应借款人的申请而向贷款人出具的,保证借款人履行借贷资金偿还义务的书面文件。法律依据:《中华人民共和国民法典》 第六百八十条 禁止放贷,借款的利率不得违反国家有关规定。借款合同对支付利息没有约定的,视为没有利息。

3、融资性保函又称“融资保函”或“融资类保函”。是指担保银行应借款人的申请而向贷款人出具的,保证借款人履行借贷资金偿还义务的书面文件。融资保函主要包括:借款保函、透支保函、有价证券发行担保、银行授信额度保函。此业务属于公司业务的贷款业务下的本外币保函。

关于收融资性保函业务怎么做和融资性保函业务流程的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。

标签: #收融资性保函业务怎么做