本篇文章给大家谈谈怎么增资才不用缴税,以及增资不需要缴税对应的知识点,希望对各位有所帮助,不要忘了收藏本站喔。

本文目录一览:

- 1、如果增资扩股需要交税吗?

- 2、股东拿未分配利润转增资本需要缴税吗,如何做就不交税了

- 3、股东个人增资撤资还要交税吗

- 4、企业增加注册资本增值税必须缴纳吗

- 5、公司增资扩股需要缴税吗

- 6、增资可以避税吗

如果增资扩股需要交税吗?

增资扩股,是不需要交税的。因为增资扩股不属于股息,红利性质的分配,是企业股东投资行为。可直接增加企业的实收资本,没有取得企业所得税应税收入,不作为企业应税收入征收企业所得税,所以不存在交税的情况。

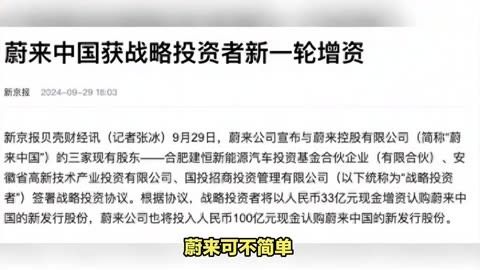

图片来源于网络,侵删

如果公司未能按照期限缴纳税款、或者缴税日期晚于转增日期的话,那么首先必须要扣除相应的税款后才能进行增资扩股。

法律分析:公司进行增资扩股的话,那么是不需要缴纳税费的,公司的增资扩股是企业股东投资行为,可直接增加企业的实收资本股本,而没有取得企业所得税应税收入,不作为企业应税收入征收企业所得税,也不存在法律上规定的征税问题。

法律主观:增资扩股股东不需要缴税,但对于企业来说,只需要缴纳万分之五的 印花税 。 只有当股东因为投资而有收益时,才会被征税。

股东拿未分配利润转增资本需要缴税吗,如何做就不交税了

1、需要。股东为个人,且为居民纳税人的,未分配利润转增资本,属于股息、红利性质的分配,对个人股东征收个人所得税。

2、根据《国家税务总局关于进一步加强高收入者个人所得税征收管理的通知》(国税发〔2010〕54号)第二条第二款一项规定,对以未分配利润、盈余公积和除股票溢价发行外的其他资本公积转增注册资本和股本的,要按照“利息、股息、红利所得”项目,依据现行政策规定计征个人所得税。温馨提示:以上信息仅供参考。

3、未分配利润转增资本需要缴纳个人所得税。股东为个人且为居民纳税人的,未分配利润转增资本,属于股息、红利性质的分配,对个人股东征收个人所得税。企业将未分配利润转为股本,个人投资者应按“利息、股息、红利所得”项目计征个人所得税,适用税率为20%。

4、如题所指事项,如为法人股东的,税后利润依法增资的,符合相应法规办理增资手续则可,无需计缴企业所得税税款,如为个人股东的,则应予计缴个人所得税;但增资所涉印花税应予依法计缴。

5、未分配利润转实收要交税。企业以未分配利润转增实收资本时,个人股东需要缴纳个人所得税。根据相关税法规定,个人股东应按照“利息、股息、红利所得”项目计征个人所得税,适用税率为20%。若个人股东一次性缴税有困难,可以制定分期缴税计划,在不超过5个年度内分期缴纳,并将计划报税务机关备案。

股东个人增资撤资还要交税吗

你好,首先要看股东是通过货币,土地,还是实物等等。这样的方式增资是需要缴税的,如果是通过无形资产技术增资的方式的话是不需要缴纳税的,所以现在好多企业都是通过无形资产技术的方式来增资的,这样既不用缴税而且也不用出货币。

公司股东退出(股权转让)可通过分红法、转增法和撤资法。分红法和转增法旨在利用分红免税优势或增加税收成本来降低税负。撤资法通过拆分步骤降低税负,但操作复杂,涉及减资和增资登记。股东撤资时,所得需减去投资成本和留存收益,适用相关税收政策。 企业注销涉及公司清算所得税。

法律主观:新公司法颁布之前设立的增资要实缴制,新公司法后增资按新规定办理即可。且根据新法规定,企业还是要在经营年限内把认缴的注册资金补齐,相应的验资报告、财产转移报告都是要有的留作工商备查使用的。

公司股东通常在两种情况下需要纳税,一是分配股息、红利时, 自然人股东 需缴纳 个人所得税 ,企业股东免除股息、红利分配时的 企业所得税 ;二是股权转让时,企业股东和自然人股东都需要缴纳企业所得税或者个人所得税和印花税。

其实这么做,就是变相的虚曾资本金,不过在破产清算的时候,或者大股东退出你公司的时候,钱照样的还回来!算投资的话,借 银行存款 贷 实收资本 按公司章程分,如果没有公司章程,就按股份比例分红。

股东撤资避税的方法有有效的利用知识产权避税,通过增加坏账准备计题等财务安排等有效降低公司净资产,可以通过业务交易,选择合适的交易并适用的税种等减少股权交易税金的产生。具体的避税方法应该根据股东选择的撤资方式来操作,这一点要具体和财务人员沟通的。

企业增加注册资本增值税必须缴纳吗

企业决定增加注册资本也不是必须要交增值税的,如果是用企业的土地、专利的评估增值增加注册资本的话,就要交增值税,但假如是用现金或其他外部资金增加注册资本的,就不需要交纳增值税,要不要交增值税取决于企业增资的方式。

对参与认购资金的投资者而言,增资扩股过程中需要缴纳印花税作为资本交易的证明费用。印花税虽小,但在资本流动中却是必不可少的税种之一。

国资委是政大大部门,无需缴纳增值税。税收就是给政大大部门使用的,自己向自己征税,徒劳无益。也不缴纳所得税。所得税分为企业所得税和个人所得税。国资委不是企业,也不是个人,是政大大机构,所以无需缴纳所得税。

注册资本实缴不需要交税。注册资本实缴不需要交税。根据现行法律规定,公司注册资本采用认缴制度,即股东可以不立即实缴出资或只缴纳部分资金,剩余部分按照公司章程规定的期限缴付。在此制度下,股东对公司的责任以其认缴的出资额为限。

注册资金与纳税没有直接关系,流转税(增值税、营业税等)按按销售收入缴纳的,所得税是按利润缴纳的。税务核定一般纳税人还是小规模纳税人时,主要依据是年销售额,工业50万元以上;商业80万元以上。注册资金50万元以上,可申请办理一般纳税人认定手续。

公司增资扩股需要缴税吗

法律分析:公司进行增资扩股的话,那么是不需要缴纳税费的,公司的增资扩股是企业股东投资行为,可直接增加企业的实收资本股本,而没有取得企业所得税应税收入,不作为企业应税收入征收企业所得税,也不存在法律上规定的征税问题。

增资扩股,是不需要交税的。因为增资扩股不属于股息,红利性质的分配,是企业股东投资行为。可直接增加企业的实收资本,没有取得企业所得税应税收入,不作为企业应税收入征收企业所得税,所以不存在交税的情况。

如果公司未能按照期限缴纳税款、或者缴税日期晚于转增日期的话,那么首先必须要扣除相应的税款后才能进行增资扩股。

在某些情况下,增资扩股可能涉及到资产注入或资产增值,如果资产增值部分符合增值税征税条件,也可能需要缴纳增值税。但这需要根据具体的增资方式和资产性质来判断。需要注意的是,具体的税率和缴税标准可能会根据地区、政策等因素有所不同。

增资可以避税吗

1、公司增资扩股股权转让的话是不可以进行避税的,如果公司增加了资产或者是股权转让的话都是需要缴纳个人所得税和公司营业税的。

2、合规合法,不影响并购。一般来说企业自身所做的税收筹划,基本上都是地方税务部门采取的先征后返方式,只是将地税部分按照一定比例返还给企业,可能还会涉及二次纳税。

3、个人以非货币资产投资增资的不能合理避税。 依据《关于个人非货币性资产投资有关 个人所得税 政策的通知》个人以非货币性资产投资,应按评估后的公允价值确认非货币性资产转让收入。非货币性资产转让收入减除该资产原值及合理税费后的余额为应纳税所得额。 个人股东以非货币出资一样要缴纳 个税 。

4、增资转让的根本目的是规避纳税。股权转让所得作为财产转让所得的一种,按股权转让的收入额减除股权原值和合理费用后的余额作为应纳税所得额。股权计税成本和股权转让价款是股权转让计税依据的要素,也是纳税人进行筹划避税的两个重点。

5、先增资后股权转让可行,在一定的程度上,先增资再进行股权转让确实可以合理地避税,但是股东在股权转让时应权衡各方面的利弊,选择适合自己的方式。增资转让的根本目的是规避纳税。股权转让所得作为财产转让所得的一种,按股权转让的收入额减除股权原值和合理费用后的余额作为应纳税所得额。

怎么增资才不用缴税的介绍就聊到这里吧,感谢你花时间阅读本站内容,更多关于增资不需要缴税、怎么增资才不用缴税的信息别忘了在本站进行查找喔。

标签: #怎么增资才不用缴税