今天给各位分享商业保函包括哪些的知识,其中也会对商业保函包括哪些项目进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本文目录一览:

履约保函形式有哪几种

1、法律分析:两种。分别为无条件银行保函和有条件银行保函。无条件银行保函,银行见票即付,不需业主提供任何证据。有条件银行保函,银行在支付之前,业主必须提出理由,指出承包商执行合同失败、不能履行其业务或违约,并由业主或监理工程师出示证据,提供所受损失的计算数据等。

2、银行保函。履约担保书。履约保证金。同业担保(不允许两家企业互相担保或多家企业交叉互保)。在保修期内,工程保修担保可以采用预留保留金的方式。

3、抵押履约保函是一种最常见的履约保函,它是指债务人把自己的财产作为抵押,向债权人提供履约保函,以确保债务人能够按照合同规定履行义务。

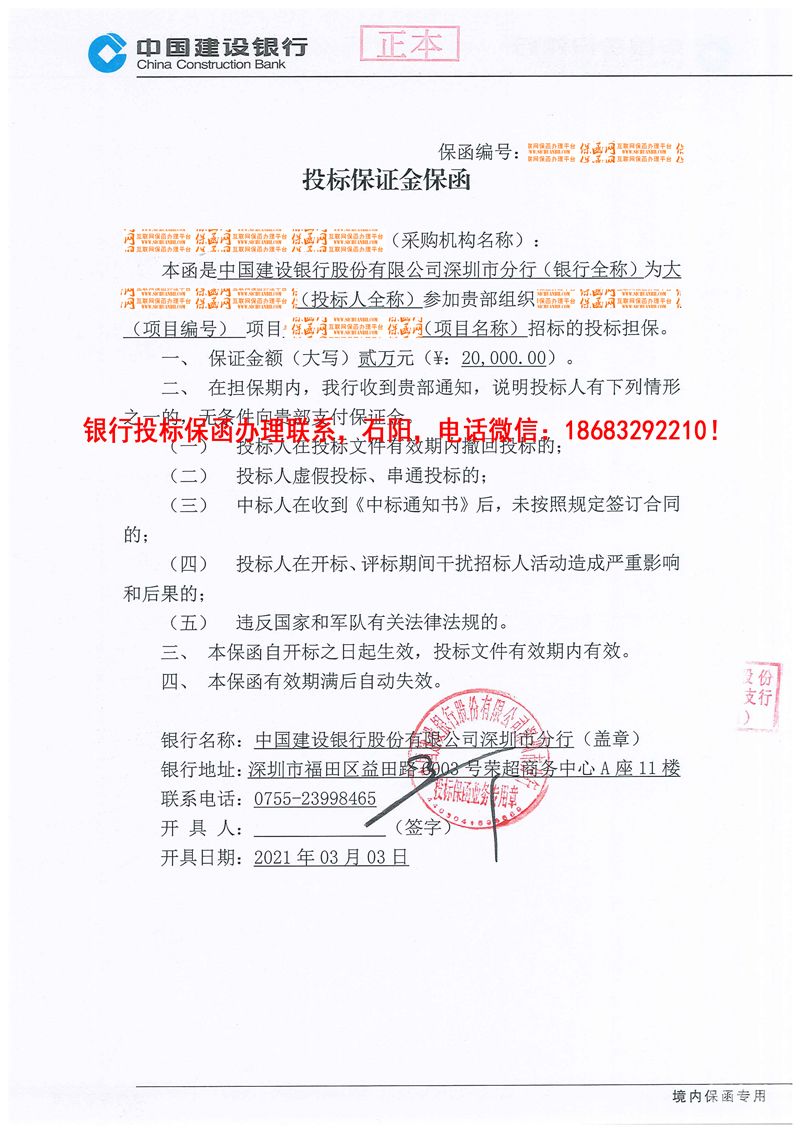

图片来源于网络,侵删

4、银行履约保函、履约担保书、履约担保金三种。【法律分析】履约担保是在合同的履行过程中出现的情形。合同履约担保根据具体的规定可以划分成三种不同的情形,每一种具体的形式担保合同实现的方式和目的都是不同的。银行履约保函是由商业银行开具的担保证明,通常为合同金额的10%左右。

5、【】:银行保函又分为两种形式:一种是无条件(unconditional)银行保函;另一种是有条件(conditional)银行保函。①对于无条件银行保函,不需业主提供任何证据,银行见票即付。

保函有哪些?与信用证有什么区别?

使用范围不同。信用证主要用于国际贸易,它的作用类似于在国内贸易中使用的银行承兑汇票。而保函则在国内外贸易中都有使用。支付条件不同。信用证往往是合同履行成功时支付的。而保函恰好相反,是有违约行为时才支付的,如果合同履行成功就应该把保函退回。金额不同。

信用证与保函的区别 银行付款责任不同; 适用范围不同:信用证业务一般只适用于货物买卖,而银行保函除适用货物买卖外,更多的用于国际工程承包等业务,适用范围更广; 对单据要求不同; 能否融资不同; 与合同关系不同。

如果包含是指银行开立的保函的话,那么,三者的相同点是:银行承兑汇票、(银行)保函、信用证都属于银行信誉,且都是银行的付款承诺。另外,银行承兑汇票在没有到期之前,持票人可以拿着承兑汇票到票据市场做贴现——持票人出让部分或全部利息,将承兑汇票兑换成现款。

独立保函有各种名称,在内地一般称银行保函、见索即付保函等,而在英美国家则称为备用信用证。实际上,除了形式上有些差异外,独立保函与备用信用 证实质上是一样的,都是银行间独立于基础合同的独立的单据交易。

银行付款责任不同:在信用证业务中,开证行负责承担一性付款责任;在银行保函业务中,见索即付保证银行承担一性付款责任,有条件保函银行承担第二性付款责任。

两者的应用范围和用途不同:前者的应用范围大于后者;支付责任不同:信用证是开证行的支付承诺,银行支付一责任;银行支付的对价不同:信用证有对价,保函支付有对价,有没有对价;两家银行在付款时需要提交不同的信息和方式。以上是银行保函与跟单信用证的四大区别。

保函和保理的区别?

保理是一种金融方式,而保函是一种信用担保凭证。

保理是基于应收账款转让而提供账务管理、收款、承保买方信用等。保理本身和融资没有必然关系,但由于受让了应收账款,由此产生了一个信用的还款源,再根据这个债权信用本身(或再次进行增信处理后),通过其他工具提供金融,比如开立保函、跟单证、备用证、直接发放借款等等。

保函:由第三方机构为合同一方向另一方提供的书面担保,通常约定见索即付 保理:供应链融资。

特点:银行信用作为保证,易于为客户接受;保函是依据商务合同开出的,但又不依附于商务合同,是具有独立法律效力的法律文件。当受益人在保函项下合理索赔时,担保行就必须承担付款责任,而不论申请人是否同意付款,也不管合同履行的实际事实。即保函是独立的承诺并且基本上是单证化的交易业务。

银行保理可以分为两种类型:保理业务和保函业务。保理业务是指银行通过向卖方提供资金,同时为其提供管理、担保、保险等一系列,来降低买方的风险。保函业务是指银行通过向买方提供担保,保证其履行合同义务,来降低卖方的风险。

银行保函是担保类的结算方法。申请人在符合要求的情况下向银行申请担保,银行会响应其要求,或与其他金融机构一起作为担保人为受益人担。综合使用 开立保理业务的公司作为保理商承担在国际贸易结算中的结算风险。

什么是保函?

1、保函(LetterofGuarantee,L/G)又称保证书,是指银行、保险公司、担保公司或个人应申请人的请求,向第三方开立的一种书面信用担保凭证。能用现金使用 能用现金使用 保函分类 履约保函:能满足企业之间履行工程合同方面担保的需要。预付款保函:能满足企业之间偿还预付款方面担保的需要。

2、保函(Letter of Guarantee,L/G )又称保证书,是指银行、保险公司、担保公司或个人(保证人)应申请人的请求,向第三方(受益人)开立的一种书面信用担保凭证。保证在申请人未能按双方协议履行其责任或义务时,由担保人代其履行一定金额、一定期限范围内的某种支付责任或经济赔偿责任。

3、保函,又称保证书,是指银行、保险公司、担保公司或担保人应申请人的请求,向受益人开立的一种书面信用担保凭证,以书面形式出具的、凭提交与承诺条件相符的书面索款通知和其它类似单据即行付款的保证文件。

4、保函即为保证书,为了方便,一般公司及银行都印有一定格式的保证书。其作用包括凭保函交付货物、凭保函签发清洁提单、凭保函倒签预借提单等。

5、保函是指银行、保险公司、担保公司或个人应申请人的请求,向第三方开立的一种书面信用担保凭证。

6、保函是指银行、保险公司、担保公司或个人应申请人的请求,向第三方开立的一种书面信用担保凭证。为了方便,一般公司及银行都印有一定格式的保证书,其作用包括凭保函交付货物、凭保函签发清洁提单、凭保函倒签预借提单等。

什么是银行保函,银行保函有哪些种类

法律分析:银行保函,又称保证书,是指银行、保险公司、担保公司或担保人应申请人的请求,向受益人开立的一种书面信用担保凭证,保证在申请人未能按双方协议履行其责任或义务时,由担保人代其履行一定金额、一定时限范围内的某种支付或经济赔偿责任。

银行保函目前主要有五大类:质量保函,也称为“维修保函”,是指应供货方或承建人申请,向买方或业主保证,如货物或工程的质量不符合合同约定而卖方或承建人又不能依约更换或修理时,按买方或业主的索赔予以赔偿的书面文件。

又称海关免税保函、海关保函、临时进口保函。如日后该进口商不按期缴纳关税或未执行海关的其他具体规定,银行将受理海关或海关指定金融机构的索赔,按照保函约定进行赔付,以代为履行关税缴纳义务。

银行保函又称“银行保证书”、“银行信用保证书”,简称“保证书”,银行作为保证人向受益人开立的保证文件。银行保证被保证人未向受益人尽到某项义务时,则由银行承担保函中所规定的付款责任。

商业保函包括哪些的介绍就聊到这里吧,感谢你花时间阅读本站内容,更多关于商业保函包括哪些项目、商业保函包括哪些的信息别忘了在本站进行查找喔。

标签: #商业保函包括哪些